Surpreendente: investimentos sustentáveis atingiram US$ 35,3 trilhões em 2020 nos cinco maiores mercados, e a previsão é de mais de US$ 53 trilhões até 2025.

Isso mostra que o mercado mudou e que valores e retorno financeiro já caminham juntos.

Você aprenderá passo a passo a avaliar organizações, projetos e relatórios que ligam sustentabilidade ao longo prazo.

Vamos mostrar onde achar dados confiáveis, quais indicadores pesam mais e qual forma de financiamento faz sentido para seu perfil.

No Brasil, 68% da carteira do BNDES apoia a economia verde e o desenvolvimento social — um sinal claro de oportunidades locais.

Ao final, você terá um roteiro prático para alinhar seus investimentos com impacto real, usando ações, fundos, títulos e crédito verde.

Principais Lições

- Entenda indicadores e relatórios antes de alocar recursos.

- Combine valores pessoais com critérios claros de seleção.

- Escolha instrumentos — ações, fundos ou títulos — conforme seu objetivo.

- Avalie riscos e oportunidades nos setores de energia, agro e infraestrutura.

- Use fontes confiáveis e dados públicos para validar projetos.

Por que ESG importa para seus investimentos hoje

Critérios ambientais, sociais e de governança já mudam a forma como o mercado precifica valor e risco. Empresas que buscam financiamento sustentável costumam ter avaliação melhor e menor exposição a riscos regulatórios e reputacionais.

Resiliência e crescimento a longo prazo

Ao escolher empresas que tratam mudanças climáticas e questões ambientais como riscos materiais, você reduz a volatilidade do portfólio.

Essa integração fortalece a capacidade de enfrentar choques e preserva retorno no longo prazo.

Menor risco regulatório e reputacional

- Investidores institucionais preferem companhias com políticas claras, reduzindo o risco de desvalorização por multas ou escândalos.

- Empresas com boa governança tendem a conseguir capital mais barato, melhorando o retorno ajustado ao risco.

- A dimensão social reduz riscos trabalhistas e protege a licença para operar, beneficiando receita e imagem.

| Benefício | Impacto | Exemplo |

|---|---|---|

| Menor volatilidade | Protege retorno | Planos de adaptação climática |

| Menos riscos regulatórios | Reduz multas | Compliance ambiental e trabalhista |

| Acesso a capital | Custo de dívida menor | Relatórios transparentes e metas claras |

ESG na prática: ambiental, social e governança

Conheça medidas e evidências que mostram se uma organização aplica princípios de sustentabilidade. O termo surgiu em 2004 no relatório Who Cares Wins do Pacto Global/ONU e ganhou evolução técnica com o relatório Freshfield da UNEP-FI.

Ambiental: clima, recursos naturais e eficiência energética

Avalie emissões de efeito estufa, consumo de energia e uso de água. Procure empresas que otimizam recursos naturais e investem em eficiência energética.

Metas claras sobre redução de escopos e projetos de energia limpa indicam comprometimento real, não apenas intenção.

Social: direitos, diversidade e impacto na sociedade

Observe políticas de saúde e segurança, diversidade e direitos trabalhistas. Verifique programas com metas, indicadores e diálogo transparente com a comunidade.

Governança: transparência, anticorrupção e prestação de contas

Busque conselhos independentes, políticas de integridade e auditoria externa. A transparência em relatórios mensuráveis reduz incertezas e fortalece confiança.

- Alinhe análises a princípios reconhecidos, como os Dez Princípios do Pacto Global.

- Cheque se a estratégia integra sustentabilidade ao orçamento e ao capex.

- Avalie certificações, parcerias e indicadores de desempenho.

| Pilar | O que medir | Sinal positivo | Impacto |

|---|---|---|---|

| Ambiental | Emissões, água, resíduos, eficiência energética | Metas de redução e investimentos em energia | Menor risco climático e operacional |

| Social | Saúde, segurança, diversidade, direitos | Programas com indicadores e diálogo | Retenção de pessoas e licença social para operar |

| Governança | Conselho, anticorrupção, auditoria, transparência | Conselheiros independentes e políticas claras | Menor risco reputacional e compliance |

Panorama do mercado: o avanço dos ativos ESG no Brasil e no mundo

A expansão dos ativos sustentáveis já influencia preços, liquidez e seletividade das gestoras.

Dados globais: ativos sustentáveis somaram US$ 35,3 trilhões em 2020 nos maiores mercados e podem superar US$ 53 trilhões até 2025. O PRI reúne mais de 3.000 signatários e, em 2019, representava mais de US$ 100 trilhões em AUM.

Dados globais: PRI, PwC e a integração em grandes gestoras

A PwC projeta que 57% dos ativos de fundos mútuos na Europa estarão em mandatos sustentáveis até 2025 (cerca de US$ 8,9 trilhões). Além disso, 77% dos investidores institucionais planejam deixar de comprar produtos sem critérios sustentáveis em curto prazo.

Grandes gestoras incorporam métricas ESG nas análises de risco. Isso torna mais fácil para empresas diligentes acessar capital e mais difícil para negócios frágeis.

Brasil: fundos ESG, captação e maturidade do mercado

No Brasil, fundos sustentáveis captaram R$ 2,5 bilhões em 2020 (Morningstar/Capital Reset). A infraestrutura de índices, ETFs e produtos tem melhorado, ampliando acesso por ações e fundos.

O resultado é um mercado mais líquido e com opções para diferentes perfis. Financiamento e crédito tendem a baratear para emissores consistentes, criando vantagem competitiva.

| Indicador | Valor / Projeção | Impacto |

|---|---|---|

| Ativos globais sustentáveis (2020) | US$ 35,3 tri | Maior demanda por disclosure |

| Projeção até 2025 | > US$ 53 tri | Reprecificação estrutural de riscos |

| PRI | > 3.000 signatários / > US$ 100 tri | Pressão por governança e métricas |

| Europa (PwC) | 57% dos ativos de fundos mútuos (US$ 8,9 tri) | Fluxos dominantes para fundos sustentáveis |

| Brasil (captação 2020) | R$ 2,5 bi | Crescimento de produtos locais e ETFs |

Em suma, você atua num mercado em expansão. Isso amplia oportunidades para alocar recursos em ações, fundos e títulos com mais instrumentos e dados para tomar decisões.

Como investir em empresas com práticas ESG

Antes de alocar recursos, estabeleça quais impactos você prioriza e por quanto tempo manterá cada posição no longo prazo.

Defina valores claros e transforme-os em critérios objetivos. Use diagnósticos — por exemplo, o Sebrae oferece um Diagnóstico ESG gratuito — ratings setoriais e questionários próprios para comparar propostas.

Mapeie ferramentas e indicadores

Crie métricas padronizadas para avaliar gestão e desempenho. Cruze KPIs financeiros com indicadores materiais do setor.

Monte sua estratégia por classe de ativos

Escolha a forma de exposição: ações, fundos, títulos, ETFs ou crédito privado. Balanceie risco, liquidez e horizonte.

- Filtro prático: relatórios e diagnósticos ajudam a separar marketing de execução mensurável.

- Benefício: boas práticas tendem a reduzir custos, aumentar produtividade e facilitar acesso a green bonds.

- Estratégia: combine recursos próprios com gestores especializados para profundidade analítica e diversificação.

Revise seus critérios periodicamente para ajustar à regulação e às evidências do mercado.

Canais e instrumentos: ações, fundos e títulos verdes

Há diferentes formas de exposição que combinam ativos líquidos com renda fixa temática. Você pode acessar uma carteira filtrada por critérios de sustentabilidade via índices e ETFs, ou optar por títulos que financiam projetos ambientais.

Ações e ETFs com critérios ESG

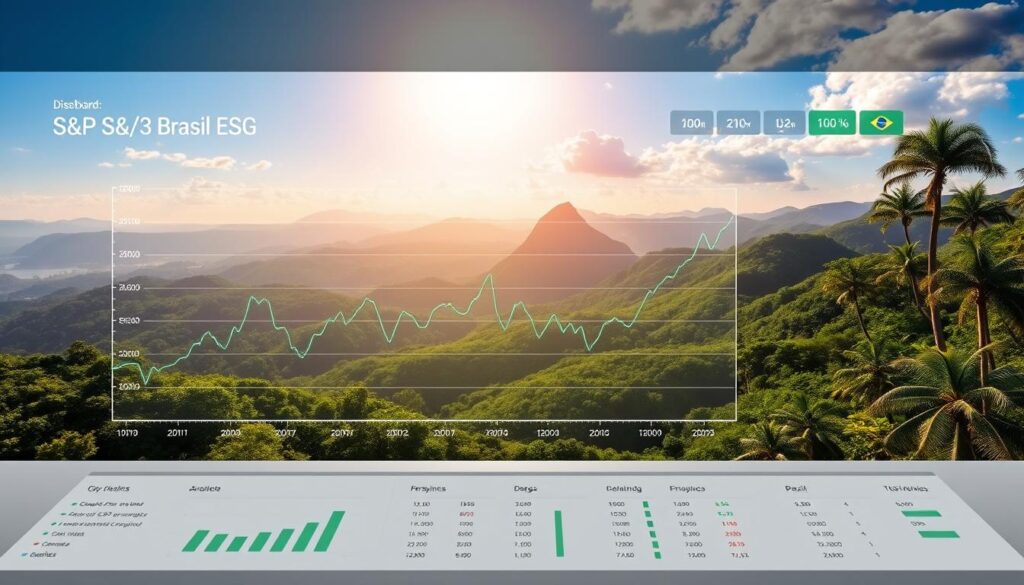

Comece por ações elegíveis em índices como o S&P/B3 Brasil ESG. O ETF ESGB11, do BTG Pactual, replica esse índice e facilita acesso a uma cesta já filtrada.

Fundos de investimento com mandatos sustentáveis

Escolha fundos com políticas claras de integração, voto ativo e exclusões que reflitam seus valores. Avalie a metodologia do índice e a política de gestão.

Títulos verdes e dívidas sustentáveis

Títulos verdes financiam projetos com benefícios ambientais. No agro, esses papéis representavam 84% do mercado de dívida sustentável até fev/2021 (US$ 9 bi).

Leia a estrutura: use-of-proceeds, governança do projeto, indicadores e verificação externa para evitar greenwashing.

Linhas de crédito verde e instituições financeiras

Linhas de crédito verde, com referência no BNDES, podem reduzir o custo de capital para empresas elegíveis. Isso cria oportunidades para recursos no mercado secundário.

“Compare taxas, prazos e qualidade do emissor antes de alocar recursos entre ações, fundos e títulos.”

- Combine ações, fundos e títulos para diversificar risco.

- Cheque elegibilidade em projetos de eficiência energética e energia renovável.

- Prefira emissores com frameworks reconhecidos e verificação independente.

Passo a passo no Brasil: onde começar

Comece por um roteiro prático que indique fontes, métricas e decisões objetivas para o mercado brasileiro.

Use índices e benchmarks

Busque o S&P/B3 Brasil ESG, mantido pela B3 e pela S&P Dow Jones. Ele mostra uma cesta de ações alinhadas ao padrão local.

Analise relatórios e políticas

Leia relatórios de sustentabilidade, códigos de conduta e políticas de gestão. Prefira organizações que publicam dados auditados e metas claras.

Verifique controvérsias e riscos

Cheque histórico de litígios, impactos ambientais e problemas de governança. Isso ajuda a estimar risco residual antes de entrar.

Monitore e reequilibre

Estabeleça critérios objetivos de entrada e saída e um calendário de revisão. Use ferramentas de monitoramento para acompanhar notícias e indicadores.

- Comparar desempenho financeiro e ESG com benchmarks.

- Documente sua gestão, limites de risco e gatilhos de rebalanceamento.

- Aprenda com mudanças metodológicas dos índices e comunicados de gestores (ex.: BlackRock incluiu métricas ESG nas análises de risco desde 2020).

“Comece por índices, confirme transparência e mantenha revisão contínua.”

Critérios essenciais de seleção: do clima à transparência

Selecione critérios claros que traduzam riscos ambientais e de governança em números fáceis de comparar.

Métricas ambientais

Priorize indicadores materiais por setor: emissões de efeito estufa, consumo de energia, água e gestão de resíduos.

Verifique disclosure de recursos naturais críticos e planos para mudanças climáticas.

Indicadores sociais

Avalie taxa de acidentes, diversidade na liderança e políticas de inclusão.

Cheque programas de desenvolvimento e processos de remediação de danos aos trabalhadores.

Pilares de governança

Observe independência do conselho, qualidade dos controles internos e práticas de ética e compliance.

Exija princípios claros e metas verificáveis, alinhadas a frameworks como ODS e SDG Compass.

O SDG Compass orienta empresas a traduzir os ODS em metas; 83% das companhias do ISE B3 já integram os ODS à estratégia.

- Prefira ligação explícita entre valores e remuneração executiva.

- Compare pares para identificar líderes e evitar aparências.

Alinhamento estratégico: ODS da ONU e princípios do PRI

Use os Objetivos de Desenvolvimento Sustentável como referência para conectar metas corporativas à sua tese de investimento. Isso ajuda a transformar boas intenções em metas mensuráveis e com orçamento.

ODS como guia para materialidade e metas

Os ODS funcionam como mapa para definir materialidade. Você identifica quais metas têm relação direta com o core do negócio.

Prefira organizações que mostram desdobramento das metas em capex, indicadores e metas anuais. Isso facilita monitoramento e reduz risco de frustração.

SDG Compass e Ambição pelos ODS

Use o SDG Compass para medir impacto e criar KPIs alinhados aos ODS. O programa Ambição pelos ODS mostra aspirações setoriais e ajuda a comparar ambição estratégica.

“O termo ESG foi cunhado em 2004.”

Considere se as empresas são signatárias do Pacto Global ou do PRI (mais de 3.000 signatários e >US$100 tri AUM em 2019). Investidores alinhados ao PRI tendem a engajar e melhorar governança.

| Instrumento | Sinal de compromisso | Uso na análise |

|---|---|---|

| ODS mapeados | Metas claras e KPIs | Materialidade e priorização |

| Assinatura PRI/Pacto | Governança e transparência | Filtro de seleção |

| SDG Compass | Método de mensuração | Monitoramento e reporte |

Onde encontrar dados confiáveis e sinais de mercado

Para tomar decisões mais seguras, comece por fontes públicas e auditadas. Busque relatórios anuais, relatórios de sustentabilidade e formulários de referência que mostrem auditoria e métricas padronizadas.

Relatórios, ratings e frameworks de reporte

Verifique metodologias de ratings e frameworks antes de comparar. A B3 e a S&P Dow Jones mantêm o S&P/B3 Brasil ESG, que ajuda a identificar ativos elegíveis.

Use bases públicas de instituições financeiras e reguladores para checar ofertas e títulos. Analise o uso dos recursos nas emissões e procure verificação externa.

Sinais de compromisso: adesão a iniciativas globais

Assinaturas em iniciativas como o PRI (mais de 3.000 signatários) e o Pacto Global funcionam como sinal de maturidade. BlackRock, por exemplo, passou a incorporar métricas de forma transversal desde 2020.

“Prefira documentos que mostrem metas, verificação e governaça do uso dos recursos.”

- Cheque políticas de voto e engajamento nos fundos que acompanham ações.

- Compare critérios de elegibilidade e exclusão para entender seu universo de investimentos.

- Avalie acesso a linhas de crédito verde, como referência do BNDES, para medir maturidade de financiamento.

- Adote um sistema para arquivar documentos e acompanhar atualizações.

| Fonte | Sinal | Uso na análise |

|---|---|---|

| Relatório anual e de sustentabilidade | Transparência e auditoria | Validação de métricas e metas |

| Índices (S&P/B3 Brasil ESG) | Seleção de ativos | Filtro inicial para ações e ETFs |

| Ratings e frameworks | Comparabilidade | Ajuste de critérios e scoring |

| Bases de reguladores e instituições financeiras | Dados sobre títulos e ofertas | Checagem de financiamento e uso dos recursos |

Setores e oportunidades: energia, agro e infraestrutura

Setores estratégicos concentram grande parte das oportunidades de impacto e retorno. Ao mapear geração, cadeia produtiva e obras, você enxerga onde alocar capital para reduzir emissões e captar valor.

Eficiência energética e transição para baixo carbono

Na área de energia, busque projetos que unam geração renovável, armazenamento e eficiência energética.

Essas iniciativas reduzem o efeito estufa e melhoram custos operacionais de longo prazo.

- Oportunidades: parques solares e eólicos, baterias e retrofit de instalações.

- Métrica: redução de consumo por unidade de produção e contratos de venda de energia.

Agronegócio sustentável e títulos verdes

No agro, o mercado de dívida sustentável já ocupa espaço relevante. Até fev/2021, títulos verdes representavam 84% desse mercado, somando US$ 9 bilhões no Brasil.

Áreas financiáveis incluem matriz energética renovável, gestão de resíduos, saneamento e uso eficiente de recursos naturais.

- Avalie projetos com metas públicas de redução de uso de água e solo.

- Prefira títulos com certificação e auditoria independente.

Em ações, escolha empresas com pipeline robusto e indicadores por unidade. No mundo, fluxos de capital tendem a privilegiar quem integra práticas sustentáveis ao core.

“Compare retorno, risco regulatório e garantias de performance antes de entrar em projetos de longo prazo.”

Riscos e armadilhas: como evitar greenwashing

Nem toda etiqueta verde é confiável; identifique sinais objetivos que mostrem execução. Você deve checar se metas, orçamento e resultados estão alinhados. Relatórios vagos e promessas grandiosas sem evidência aumentam riscos e diminuem credibilidade.

Coerência entre metas, capex e resultados

Exija dados que relacionem metas a capex e cronogramas. Sem essa ligação, metas são apenas marketing.

É fundamental reportar conclusão de projetos financiados e detalhar uso dos recursos. Isso aumenta a confiança de quem fornece crédito e financiamento.

Transparência e auditoria de informações

Peça auditoria independente e trilhas de evidência. A melhor defesa contra greenwashing é documentação comparável ao longo do tempo.

“Transparência reduz dúvidas e facilita a verificação de entregas.”

- Desconfie de metas ambiciosas sem capex compatível.

- Exija critérios, métricas e verificação externa dos dados.

- Avalie a gestão de riscos e governança dos projetos antes de liberar crédito.

- Leia prospectos de fundos e títulos para entender metodologia e exclusões.

- Monitore questões e controvérsias e compare promessas com entregas passadas.

Como medir impacto e acompanhar performance ESG

Acompanhar desempenho exige indicadores conectados à tese e ao setor. Defina KPIs financeiros e não financeiros que sejam materiais para seus projetos e alinhados às metas do SDG Compass.

KPIs financeiros e não financeiros

Separe métricas por tema: intensidade de emissões, eficiência de recursos, frequência de acidentes e retorno financeiro por projeto.

Vincule cada indicador à estratégia da organização e ao horizonte do seu investimento. Isso facilita comparação entre pares.

Relato contínuo e engajamento com stakeholders

Estabeleça uma cadência de gestão e reporte que permita acompanhar evolução e comparar desempenho ao longo do tempo.

- Vincule aportes a resultados claros, como redução de intensidade de emissões e ganhos de produtividade.

- Em fundos, avalie a qualidade do relatório de impacto e o engajamento com as empresas do portfólio.

- Valide dados com terceiros sempre que possível para reduzir risco de informação.

“O SDG Compass orienta a estabelecer metas e indicadores; empresas devem reportar uso de recursos, impactos e resultados alcançados.”

Mantenha um painel consolidado com alertas para desvios e envolva stakeholders — clientes, colaboradores e comunidade — nas análises. Use cada vez que revisar a carteira como oportunidade de aprendizado e ajuste de critérios.

Conclusão

Agora é hora de transformar conhecimento em ação, com metas, métricas e disciplina.

Você está pronto para aplicar critérios que alinham governança e retorno no longo prazo. Grandes gestores como BlackRock já incorporam métricas de sustentabilidade de forma transversal, e no Brasil há referências úteis, como o índice S&P/B3 Brasil ESG e o ETF ESGB11.

O mercado oferece cada vez mais opções em ações, fundos e títulos. Use dados públicos e frameworks para reforçar seus negócios financeiros e evitar atalhos.

Mantenha consistência na avaliação, combine classes de ativo para diversificar riscos e foque em transparência e impacto verificável. Dê o primeiro passo: implemente sua estratégia, meça resultados e ajuste ao longo do tempo.

FAQ

O que significa ESG e por que importa para seus investimentos?

ESG reúne critérios ambientais, sociais e de governança que ajudam a avaliar riscos e oportunidades além dos demonstrativos financeiros. Integrar esses critérios melhora a resiliência da sua carteira, reduz exposição a passivos legais e reputacionais e alinha capital a objetivos de desenvolvimento sustentável, como os ODS da ONU.

Como você identifica empresas com bom desempenho ambiental?

Procure métricas claras sobre emissões de efeito estufa, consumo de energia, gestão de resíduos e uso de recursos naturais. Relatórios de sustentabilidade, certificações e metas de redução de carbono mostram compromisso. Verifique também investimentos em eficiência energética e projetos que reduzam impacto climático.

Quais indicadores sociais são mais relevantes na análise?

Avalie saúde e segurança no trabalho, políticas de diversidade e inclusão, direitos humanos na cadeia, e impacto em comunidades locais. Indicadores como turnover, acidentes e programas de desenvolvimento social ajudam a entender os riscos e o potencial de criação de valor social.

O que observar na governança antes de aplicar seu capital?

Fique atento à composição do conselho, independência de membros, políticas anticorrupção, transparência na divulgação e remuneração alinhada a metas sustentáveis. Boa governança diminui riscos de má gestão e aumenta confiança de investidores e credores.

Quais instrumentos você pode usar para aplicar em empresas sustentáveis?

Ações e ETFs com critérios sustentáveis, fundos com mandato ESG, títulos verdes e dívidas sustentáveis são opções. Linhas de crédito verde e financiamentos por bancos também permitem exposição a projetos com impacto ambiental e social mensurável.

Como montar uma estratégia por classe de ativos?

Defina horizonte e objetivos, depois aloque entre renda variável, renda fixa e alternativas considerando exposição a riscos climáticos e sociais. Use ETFs para diversificação, fundos ativos para seleção fundamental e títulos verdes para renda fixa com impacto específico.

Onde encontrar dados confiáveis para sua análise?

Utilize relatórios corporativos, ratings de agências especializadas, frameworks como GRI, SASB e TCFD, e bases de dados de gestoras e consultorias como PRI e PwC. Verifique também adesões a iniciativas globais e auditorias independentes.

Como evitar greenwashing ao escolher ativos?

Busque coerência entre metas divulgadas, investimentos de capital (capex) e resultados operacionais. Peça evidências, auditorias independentes e detalhes sobre metodologias de medição. Prefira emissores com histórico transparente e políticas públicas internas robustas.

Qual o papel dos índices e benchmarks na jornada ESG?

Índices como o S&P/B3 Brasil ESG servem de referência para composição de carteiras e comparação de desempenho. Eles ajudam a monitorar aderência a critérios, facilitar acesso via ETFs e medir evolução relativa frente ao mercado.

Como medir impacto e performance contínua?

Combine KPIs financeiros e não financeiros: redução de emissões, intensidade energética, índices de segurança, e retorno total ajustado ao risco. Estabeleça revisão periódica, relatórios e engajamento com stakeholders para ajustar metas e reequilibrar sua carteira.

Quais setores oferecem maiores oportunidades sustentáveis hoje?

Energia renovável, eficiência energética, infraestrutura de baixo carbono e agronegócio sustentável apresentam grande demanda por capital. Títulos verdes e projetos de transição também abrem oportunidades para financiar a economia de baixo carbono.

Como analisar o histórico de controvérsias de uma organização?

Consulte relatórios de mídia, bases de dados de controvérsias, documentos regulatórios e disclosures da própria empresa. Avalie respostas da gestão, medidas corretivas e tendências ao longo do tempo para entender se houve mudança real de conduta.