Você já pensou em se tornar “dono” de imóveis sem precisar comprar um apartamento ou casa inteira? Os Fundos de Investimento Imobiliário (FIIs) permitem exatamente isso, oferecendo uma porta de entrada acessível para o mercado imobiliário brasileiro. Neste guia completo, vamos desvendar como investir em FIIs de maneira simples e objetiva, desde o conceito básico até estratégias avançadas de seleção.

Fundos Imobiliários permitem investir no mercado imobiliário com valores acessíveis

O que são FIIs (Fundos de Investimento Imobiliário)?

Os Fundos de Investimento Imobiliário, ou FIIs, funcionam como um “condomínio de investidores” que reúnem recursos para aplicar no mercado imobiliário. Imagine que você e outras centenas de pessoas juntam dinheiro para comprar um shopping center ou um prédio comercial – cada um recebe uma fração proporcional ao valor investido.

Essa fração é representada por cotas, que são negociadas na bolsa de valores assim como as ações. Pois a grande diferença é que, ao invés de se tornar sócio de uma empresa, você se torna “coproprietário” de imóveis ou de títulos relacionados ao mercado imobiliário.

Estrutura básica de funcionamento de um Fundo Imobiliário

Tipos de Fundos Imobiliários

Fundos de Tijolo

Investem diretamente em imóveis físicos como shoppings, galpões logísticos, prédios comerciais e lajes corporativas. A renda vem principalmente dos aluguéis desses imóveis.

Fundos de Papel

Aplicam em títulos relacionados ao mercado imobiliário, como Certificados de Recebíveis Imobiliários (CRIs), Letras de Crédito Imobiliário (LCIs) e outros valores mobiliários.

Fundos Híbridos

Combinam investimentos em imóveis físicos e em papéis do mercado imobiliário, ou seja, buscando equilibrar segurança e rentabilidade.

Vantagens e riscos dos fundos imobiliários

Vantagens dos FIIs

- Acesso ao mercado imobiliário com valores baixos (a partir de R$100)

- Isenção de Imposto de Renda sobre os rendimentos distribuídos para pessoas físicas

- Renda mensal através da distribuição de dividendos

- Liquidez maior que imóveis físicos (negociação diária na bolsa)

- Gestão profissional dos imóveis e ativos

- Diversificação em diferentes tipos de imóveis e regiões

Riscos dos FIIs

- Oscilações no valor das cotas (volatilidade)

- Risco de vacância dos imóveis (períodos sem inquilinos)

- Variações nas taxas de juros podem impactar negativamente

- Risco de crédito em fundos de papel

- Concentração em poucos imóveis ou inquilinos em alguns fundos

- Possível falta de liquidez em fundos menores

Comparativo de rendimento: FIIs vs. Imóveis Físicos vs. Renda Fixa (últimos 5 anos)

Dica importante: Antes de investir em FIIs, entenda seu perfil de investidor e defina quanto do seu patrimônio é adequado alocar nessa classe de ativos. Para iniciantes, recomenda-se começar com uma pequena porcentagem (5-15%) e aumentar conforme ganha experiência.

Passo a passo para investir em fundos imobiliários

- Abra uma conta em uma corretora de valores O primeiro passo para investir em FIIs é abrir uma conta em uma corretora de valores. Pois existem diversas opções no mercado, com diferentes taxas e serviços. Mas compare as opções antes de escolher.

- Transfira recursos para sua conta Após abrir a conta, você precisará transferir dinheiro para começar a investir. Portanto a maioria das corretoras oferece transferência via TED/PIX sem custos.

- Pesquise e selecione os FIIs Utilize as ferramentas da corretora e sites especializados para pesquisar fundos imobiliários. Contudo analise indicadores como dividend yield, P/VP, liquidez e histórico de rendimentos.

- Realize a ordem de compra No home broker da corretora, busque pelo código do FII desejado (ex: KNRI11, XPLG11), informe a quantidade de cotas e o tipo de ordem (limitada ou a mercado).

- Acompanhe seus investimentos Monitore regularmente o desempenho dos seus FIIs, os relatórios gerenciais e as distribuições de rendimentos.

Exemplo de tela de compra de FIIs em um home broker

Comparativo de plataformas para investir em FIIs

| Corretora | Taxa de Corretagem | Taxa de Custódia | Ferramentas de Análise | Atendimento | App Mobile |

| XP Investimentos | Gratuita | Gratuita | Avançadas | Assessoria personalizada | Completo |

| Nu Invest | Gratuita | Gratuita | Básicas | Chat e e-mail | Simples e intuitivo |

| BTG Pactual | Gratuita | Gratuita | Avançadas | Assessoria premium | Completo |

| Clear | Gratuita | Gratuita | Intermediárias | Chat e telefone | Funcional |

| Rico | Gratuita | Gratuita | Intermediárias | Chat e e-mail | Bom |

Pronto para começar a investir em FIIs?

Enfim abra sua conta em uma corretora e comece a investir em fundos imobiliários com apenas R$100. O processo é 100% digital e leva menos de 10 minutos.

5 Estratégias para Escolher os Melhores FIIs

A análise criteriosa é fundamental para selecionar bons fundos imobiliários

1. Estratégia de renda

Foco em fundos com histórico consistente de distribuição de dividendos e dividend yield atrativo.

Exemplos de FIIs: KNRI11 (Kinea Renda Imobiliária), HGRE11 (CSHG Real Estate), CACR11 (Super Nova)

Indicadores-chave: Dividend Yield acima de 7% a.a., baixa vacância, contratos de longo prazo

2. Estratégia de valor

Busca por fundos negociados abaixo do valor patrimonial (P/VP menor que 1), com potencial de valorização.

Exemplos de FIIs: VISC11 (Vinci Shopping Centers), HSLG11 (HSI Logística), VINO11 (Vinci Offices)

Indicadores-chave: P/VP abaixo de 0,9, qualidade dos ativos, localização privilegiada

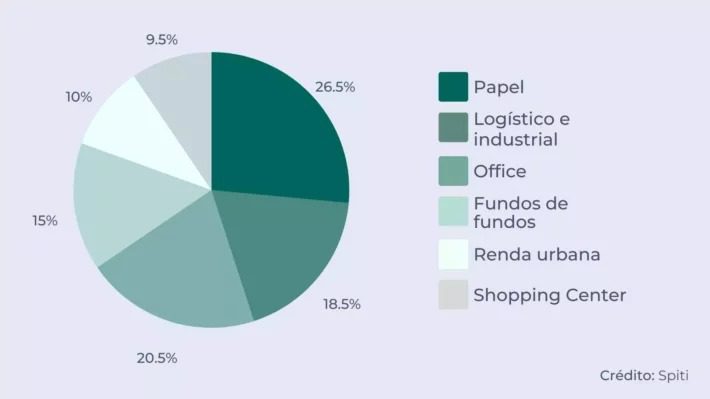

3. Estratégia de diversificação por setor

Distribuição dos investimentos em diferentes segmentos do mercado imobiliário para reduzir riscos.

Exemplos de FIIs por setor:

- Logístico: BTLG11 (BTG Pactual Logística)

- Shoppings: XPML11 (XP Malls)

- Lajes Corporativas: RCRB11 (Rio Bravo Corporate)

- Recebíveis: KNCR11 (Kinea Rendimentos)

- Híbrido: MXRF11 (Maxi Renda)

4. Estratégia de gestoras renomadas

Priorização de fundos administrados por gestoras com histórico de bons resultados e transparência.

Exemplos de FIIs por gestora:

- Kinea: KNRI11, KNCR11, KNIP11

- XP Asset: XPLG11, XPML11, XPCM11

- BTG Pactual: BTLG11, BRCR11, BCIA11

- CSHG: HGRE11, HGRU11, HGLG11

- Vinci: VISC11, VINO11

5. Estratégia de liquidez

Seleção de fundos com alto volume de negociação diária, facilitando compra e venda quando necessário.

Exemplos de FIIs com alta liquidez: MXRF11 (Maxi Renda), KNRI11 (Kinea Renda), XPLG11 (XP Log), HGLG11 (CSHG Logística)

Indicadores-chave: Volume médio diário acima de R$1 milhão, presença no índice IFIX

Checklist para análise de FIIs:

- Verificar o histórico de rendimentos dos últimos 12 meses

- Analisar a qualidade e localização dos imóveis do fundo

- Logo checar a taxa de vacância atual e histórica

- Avaliar a diversificação de inquilinos e contratos

- Verificar a experiência e reputação da gestora

- Analisar a relação P/VP (Preço/Valor Patrimonial)

- Verificar a liquidez diária do fundo

- Finalmente ler os últimos relatórios gerenciais

- Comparar com outros fundos do mesmo segmento

- Por fim avaliar o impacto do cenário macroeconômico no fundo

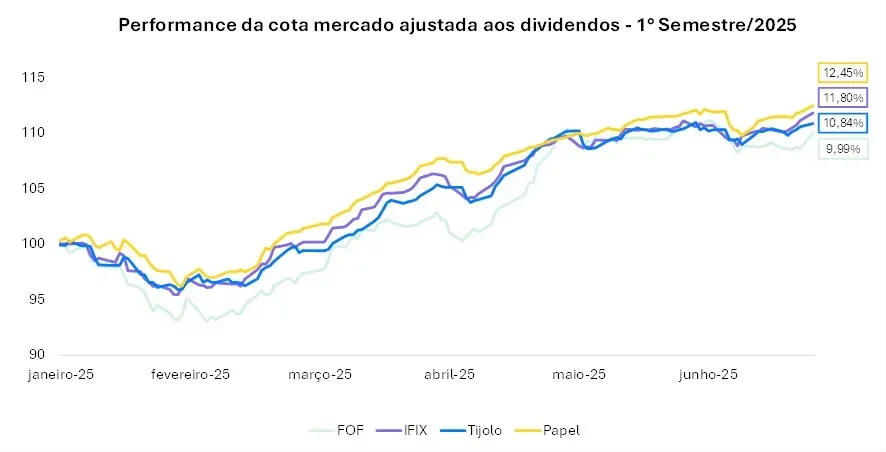

Além disso, comparativo de rendimento médio por segmento de FIIs (últimos 12 meses)

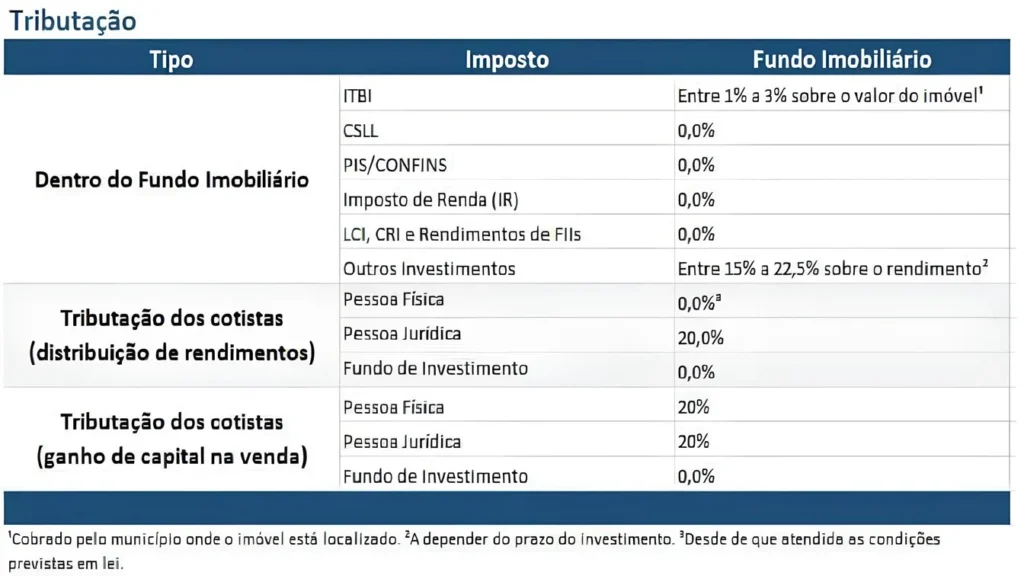

Aspectos tributários e distribuição de dividendos

Um dos grandes atrativos dos fundos imobiliários é o tratamento tributário diferenciado. Entretanto vamos entender como funciona a tributação e a distribuição de rendimentos nos FIIs:

Fluxo de distribuição de dividendos em Fundos Imobiliários

Isenção de IR sobre Rendimentos

Os rendimentos distribuídos pelos FIIs são isentos de Imposto de Renda para pessoas físicas, desde que sejam atendidas as seguintes condições:

- O fundo deve ter no mínimo 50 cotistas

- O investidor não pode deter mais de 10% das cotas do fundo

- Entretanto as cotas devem ser negociadas exclusivamente em bolsa ou mercado de balcão organizado

Tributação sobre ganho de capital

Em seguida quando você vende cotas de FIIs por um valor maior do que pagou, a diferença é considerada ganho de capital e está sujeita à incidência de 20% de IR. Contudo a apuração e o recolhimento são de responsabilidade do investidor, através do programa GCAP da Receita Federal.

Distribuição obrigatória de rendimentos

Por lei, os fundos imobiliários são obrigados a distribuir, no mínimo, 95% dos lucros auferidos no semestre. Mas na prática, a maioria dos FIIs faz distribuições mensais, o que proporciona uma renda regular aos investidores.

Calendário típico de distribuição de dividendos

| Evento | Data Típica | Observação |

| Data de Anúncio | Até o dia 15 do mês | Divulgação do valor do rendimento por cota |

| Data com Direito | Geralmente até o dia 20 | Quem possui cotas neste dia receberá o rendimento |

| Data ex-Dividendo | Dia útil após a Data com Direito | Quem comprar a partir desta data não receberá o rendimento do mês |

| Data de Pagamento | Até o 15º dia do mês seguinte | Crédito do valor na conta do investidor |

Atenção: Para fins de declaração do Imposto de Renda anual, os rendimentos de FIIs devem ser informados na ficha “Rendimentos Isentos e Não Tributáveis”, enquanto as operações de compra e venda devem ser declaradas na ficha “Bens e Direitos” (código 73).

O que evitar: Erros comuns de iniciantes em FIIs

Evite decisões precipitadas baseadas apenas no dividend yield

1. Focar apenas no dividend yield

Muitos iniciantes escolhem FIIs olhando apenas para o percentual de dividendos, pois sem analisar a qualidade dos ativos, a sustentabilidade dos rendimentos e o histórico do fundo.

Como evitar: Atualmente analise também outros indicadores como P/VP, taxa de vacância, qualidade dos inquilinos e diversificação da carteira.

2. Concentrar investimentos em poucos fundos

Investir todo o capital em apenas um ou dois FIIs aumenta significativamente o risco, pois problemas específicos desses fundos podem impactar fortemente seu patrimônio.

Como evitar: Então diversifique entre diferentes segmentos (logístico, shoppings, lajes corporativas, recebíveis) e gestoras.

3. Negociar com frequência excessiva

Ficar comprando e vendendo FIIs constantemente pode aumentar custos de transação e gerar obrigações fiscais desnecessárias, além disso pode dificultar o aproveitamento dos dividendos mensais.

Como evitar: Adote uma estratégia de longo prazo, focando na construção de uma carteira geradora de renda.

4. Ignorar a liquidez dos fundos

Além disso investir em FIIs com baixa liquidez pode dificultar a venda das cotas quando necessário, ou forçar negociações com descontos significativos.

Como evitar: Priorize fundos com volume médio diário de negociação adequado às suas necessidades de liquidez.

5. Não considerar o cenário macroeconômico

Ignorar fatores como taxa de juros, inflação e crescimento econômico pode levar a decisões equivocadas, já que esses elementos impactam diretamente o desempenho dos FIIs.

Como evitar: Acompanhe o cenário econômico e entenda como ele afeta diferentes segmentos de FIIs.

6. Não ler os relatórios gerenciais

Os relatórios mensais publicados pelos fundos contêm informações valiosas sobre o desempenho, sobretudo estratégias e perspectivas futuras, que são essenciais para decisões bem fundamentadas.

Como evitar: Reserve tempo para ler os relatórios dos fundos em que investe ou pretende investir.

Impacto da taxa SELIC nos diferentes segmentos de FIIs (2020-2025)

FIIs vs outros investimentos imobiliários

Antes de decidir como investir no mercado imobiliário, é importante comparar os fundos imobiliários com outras alternativas disponíveis:

Comparativo entre diferentes formas de investir no mercado imobiliário

| Características | Fundos Imobiliários (FIIs) | Imóveis Físicos | Ações de Incorporadoras | LCI/CRI |

| Valor mínimo | A partir de R$100 (1 cota) | A partir de R$100 mil | A partir de R$30 (lote fracionário) | A partir de R$1.000 |

| Liquidez | Diária (em bolsa) | Baixa (meses para vender) | Alta (diária em bolsa) | Média a baixa (vencimento) |

| Gestão | Profissional | Própria | Profissional (da empresa) | Não aplicável |

| Renda periódica | Mensal (dividendos) | Mensal (aluguéis) | Trimestral/Semestral (dividendos) | No vencimento ou periódica |

| Tributação | Isento IR (dividendos) / 20% (ganho capital) | 15-22,5% IR (ganho capital) | Isento IR (dividendos) / 15% (ganho capital) | Isento IR |

| Custos adicionais | Taxa de administração | IPTU, condomínio, manutenção | Não há | Não há |

| Diversificação | Alta (vários imóveis/setores) | Baixa (poucos imóveis) | Média (projetos da empresa) | Média (vários títulos) |

Avaliação Geral: FIIs como Investimento

4.2 – Excelente para iniciantes no mercado imobiliário

4.8 – Acessibilidade

4.3 – Liquidez

4.2 – Potencial de Renda

3.8 – Segurança

4.5 – Facilidade de Gestão

Conclusão: Por onde começar a investir em FIIs

Os Fundos de Investimento Imobiliário representam uma excelente porta de entrada para o mercado imobiliário, especialmente para quem está começando a investir. Contudo com valores acessíveis, gestão profissional e benefícios tributários, os FIIs permitem que você diversifique sua carteira e obtenha renda mensal sem as dores de cabeça da administração direta de imóveis.

Lembre-se que, como todo investimento, os fundos imobiliários também apresentam riscos. Por isso, é fundamental estudar bem antes de investir, diversificar sua carteira e manter uma visão de longo prazo.

Comece aos poucos e aumente seus investimentos conforme ganha experiência

“O melhor momento para começar a investir em fundos imobiliários foi há 10 anos. O segundo melhor momento é agora.”

Adaptado do provérbio chinês

Pronto para construir sua carteira de FIIs?

Leia outros artigos completos de análise de fundos imobiliários e receba dicas exclusivas para iniciar seus investimentos com segurança.

Aviso Importante: Este conteúdo tem caráter exclusivamente informativo e educacional e não constitui recomendação de compra, venda ou manutenção de ativos financeiros, incluindo Fundos de Investimento Imobiliário (FIIs). As informações apresentadas refletem análises e opiniões pessoais, podendo sofrer alterações sem aviso prévio.

Investimentos em FIIs envolvem riscos, inclusive a possibilidade de perdas do capital investido. Resultados passados não garantem resultados futuros. Antes de investir, avalie seus objetivos, perfil de risco e busque a orientação de um profissional quali

FAQ – Perguntas Frequentes sobre Investimentos em FIIs

O valor mínimo para investir em fundos imobiliários é o preço de uma cota, que varia de acordo com cada fundo. Existem FIIs com cotas a partir de R$100, enquanto outros podem custar mais de R$1.000. É possível começar com apenas uma cota.

Não. Os rendimentos dos fundos imobiliários dependem do desempenho dos ativos da carteira. Em períodos de vacância ou inadimplência, por exemplo, os dividendos podem diminuir ou até mesmo ser temporariamente suspensos.

Sim. Como todo investimento de renda variável, os FIIs apresentam riscos. O valor das cotas pode cair devido a fatores macroeconômicos, problemas específicos dos imóveis ou do setor imobiliário. Por isso, é importante diversificar e ter uma visão de longo prazo.

Ao investir em FIIs, você compra cotas de um fundo que gerencia imóveis, não o imóvel em si. Pois as principais diferenças incluem: valor mínimo muito menor, maior liquidez, gestão profissional, diversificação automática e tratamento tributário diferenciado (isenção de IR sobre dividendos).

As cotas de FIIs devem ser declaradas na ficha “Bens e Direitos” sob o código 73, informando a quantidade, valor de aquisição e CNPJ do fundo. Mas os rendimentos recebidos são declarados na ficha “Rendimentos Isentos e Não Tributáveis”. Já as operações de compra e venda que geraram ganho de capital devem ser informadas na declaração e o imposto pago via DA

ficado.